【図解】車の減価償却|押さえるべきポイントを税理士が解説

「会社で自動車購入を検討しているが、いまいち減価償却に関して理解できていない」

「新車と中古車のどちらを購入しようか迷っていて、減価償却の観点でも検討したい」

自動車の会計処理は減価償却の仕組みや計算方法を理解する必要があるものの、小難しい内容のため、専門家の意見を聞きたいという方も多いのではないでしょうか。

本記事では、宮川真一税理士監修のもと車の減価償却の仕組みや注意点、減価償却の観点で新車と中古車のどちらがお得かといったことを解説していきます。

会社にとってベストな条件やタイミングで自動車を購入するためにも、ぜひ参考にしてみてください。

この記事でわかること

- 自動車の減価償却の基本と計算方法

- 新車と中古車では減価償却の観点でどちらがお得か

- 減価償却における注意点

監修:税理士・FP 宮川真一

岐阜県大垣市出身。1996年一橋大学商学部卒業、1997年から税理士業務に従事しています。

現在は、税理士法人みらいサクセスパートナーズの代表として、M&Aや事業承継のコンサルティング、税務対応をはじめ、CFP®(ファイナンシャルプランナー)の資格を生かした個人様向けのコンサルティングも行っています。また、事業会社の財務経理を担当し、会計・税務を軸にいくつかの会社の取締役・監査役にも就いています。

関連リンク:税理士法人みらいサクセスパートナーズ

執筆者:Bqey(ビーキー)編集部

Bqey編集部は、企業の車両管理に精通したチームです。運営元は、国内外の自動車メーカーに部品を供給するサプライヤーである株式会社東海理化の新事業部門。製造現場で培った技術と知見を活かし、効率的な車両管理を支援するシステムを開発・提供しています。記事では、安全運転や車両運用に役立つ情報をわかりやすく発信しています。

社用車の導入を検討されている方へ

「安全運転管理者の選任義務」をご存知ですか?

一定台数以上の社用車を所有している企業は、道路交通法によって「安全運転管理者」を選任することが義務付けられています。社用車の導入によって新たに対応を進めなくてはならない方もいるかと思いますので、安全運転管理者についてわかりやすく解説した資料をご用意しました。

【資料で分かること】

- 道路交通法の概要

- 安全運転管理者とは

- 安全運転管理者の資格要件や選任義務

- 安全運転管理者の業務内容

社用車の導入検討と合わせて、是非こちらの資料をダウンロードしてみてください。

減価償却の基本

減価償却について、イメージがつかめない方もいるかもしれません。

本章では、まず減価償却の基本を説明します。

そもそも減価償却とは?

減価償却とは、「資産は時間が経つにつれて価値が減っていく」という考え方に基づいて固定資産を費用計上することです。

まとまった金額で資産を購入した際、その購入代金を購入した年に一度にまとめて経費として計上するのではなく、数年間に分割して少しずつ計上します。

会社が事業を推進していくうえで、建物・車・備品といった資産を購入することがあります。これらの資産は購入した会計年度のみならず、その後も長きにわたって使い続けていくのが一般的です。

このように使用年数が1年を超える財産を、固定資産と呼びます。

固定資産の中には、時間経過や継続的な使用によって機能的・物理的な価値が減少するものがあります。

固定資産の価値減少に応じて、固定資産の購入時に支払った金額を使用期間に合わせて費用扱いとし、段階的に貸借対照表の固定資産の額を減少させていく会計処理を、減価償却と呼びます。

減価償却の目的

費用収益対応の原則に基づいて、より正確に企業の経営活動の実態を表すことが目的です。

もし資産を一度に全額費用として計上してしまうと、その会計期間の損益の正確性が損なわれてしまいます。そこで、発生した費用のうち、その会計期間の収益と因果関係のある費用のみを計上することで、より明瞭な分析ができるようになります。

こうした仕組みに基づいて行われる減価償却は、企業の経営活動における成果に対して、ステークホルダーが正しく評価していくうえで重要な考え方となっています。

自動車は減価償却できる?

前述したように、会社で購入した自動車は固定資産であり、機能的・物理的な価値が減少するため、減価償却できます。

ただし、購入するだけでなく、実際に事業に購入した自動車を使用しないといけません。また詳細は後述しますが、減価償却は一括で経費として計上することはできず、月割り計算して計上する点も注意が必要です。

減価償却の計算方法

まずは減価償却の基本について、お伝えしました。

ではその減価償却には実際どういう計算方法があるのかをみていきましょう。

計算方法は何種類?

減価償却するときには、「定率法」と「定額法」の大きく2種類の計算方法があります。

それぞれの計算方法の特徴を順番に解説します。

①定率法

定率法は、資産の残存価値(取得価格-毎年の減価償却費の累計額)に対して一定の割合(償却率)を乗じて、その金額を費用として計上する方法です。

この方法では、初期に高額な減価償却費を計上し、その後は残存価値に応じて減価償却費が減少していく特徴があります。

②定額法

定額法は、資産の取得価格を、資産の見積もられた使用期間で均等に分割して費用として計上する方法です。この方法では、毎年同じ金額の減価償却費を計上することが特徴です。

なお法人の場合、原則定率法を用いて処理するよう定められています。定額法で減価償却したい場合、変更したい事業年度の前日までに、税務署へ減価償却資産の償却方法の変更承認申請書を提出しなければなりません。

そのため、定額法での処理を希望する場合は、あらかじめ手続きを済ませておきましょう。

減価償却を行う上で知っておくべき2つのポイント

前章で減価償却の計算方法をお伝えしました。

ではその計算をする際に知っておくべき、2つのポイントを確認していきましょう。

耐用年数

耐用年数とは、対象の資産を使用できる期間のことです。

減価償却を行う際は、車の種類によって耐用年数が異なるため注意しましょう。

会社でよく使われるであろう普通乗用車と軽自動車の場合、法定耐用年数は下記のとおりです。

※運送事業用・貸自動車業用・自動車教習所用は除きます。

普通乗用車:6年

例:アクア、プリウス、カローラフィールダー、クラウン、アルファード、LSなど

軽自動車(総排気量0.66リットル以下):4年

例:タントなど

貨物自動車(ダンプを除くその他):5年

例:自家用トラック(無償で自社の荷物などを運送するトラック)

取得価額

取得価額とは、自動車を取得する際に支払った金額全体を指し、自動車の購入価格に付随費用を加えた金額のことです。

自動車の購入に関連する費用は、取得価額に含めるものと経費処理すべきもの、資産計上すべきものに分けることができます。

| 項目 | 取得価額に含めるもの | 経費処理すべきもの | 資産計上すべきもの |

|---|---|---|---|

| 自動車本体価格 | ○ | ||

|

付属品 |

○ | ||

| 納車費用 | ○ | ||

| 検査登録代行費用 | △ | ||

| 車庫証明代行費用 | △ | ||

| 車庫証明法定費用 | △ | ||

| 自動車税 | ○ | ||

| 自動車重量税 | ○ | ||

| 自賠責保険料 | ○ | ||

| リサイクル預託金 | ○ |

上記表にて「△」で示したものは、取得価額に含めなくてよいものです。

これらについて取得価額に含めるか否かは任意となります。当該費用を取得価額に含めず、通常の経費として計上すれば、早期に経費として処理することが可能です。

またリサイクル預託金は、譲渡や廃車するまで、価値が減るわけではないため、固定資産ですが減価償却しません。

社用車を減価償却する際の計算例

これまでで、減価償却の基本とポイントをご確認いただきました。本章では、例を用いて実際に社用車を購入したときのシミュレーションをしていきましょう。

実際の減価償却では、月割り計算となるため、購入した年はタイミングによって、1年分(12ヶ月分)計上できません。本章のシミュレーションでは、1年分(12ヶ月分)計上できるよう期首月に購入したものとします。

<シミュレーション例>

取得価額:240万円

車の種類:一般用の普通乗用車(新車)

耐用年数:6年

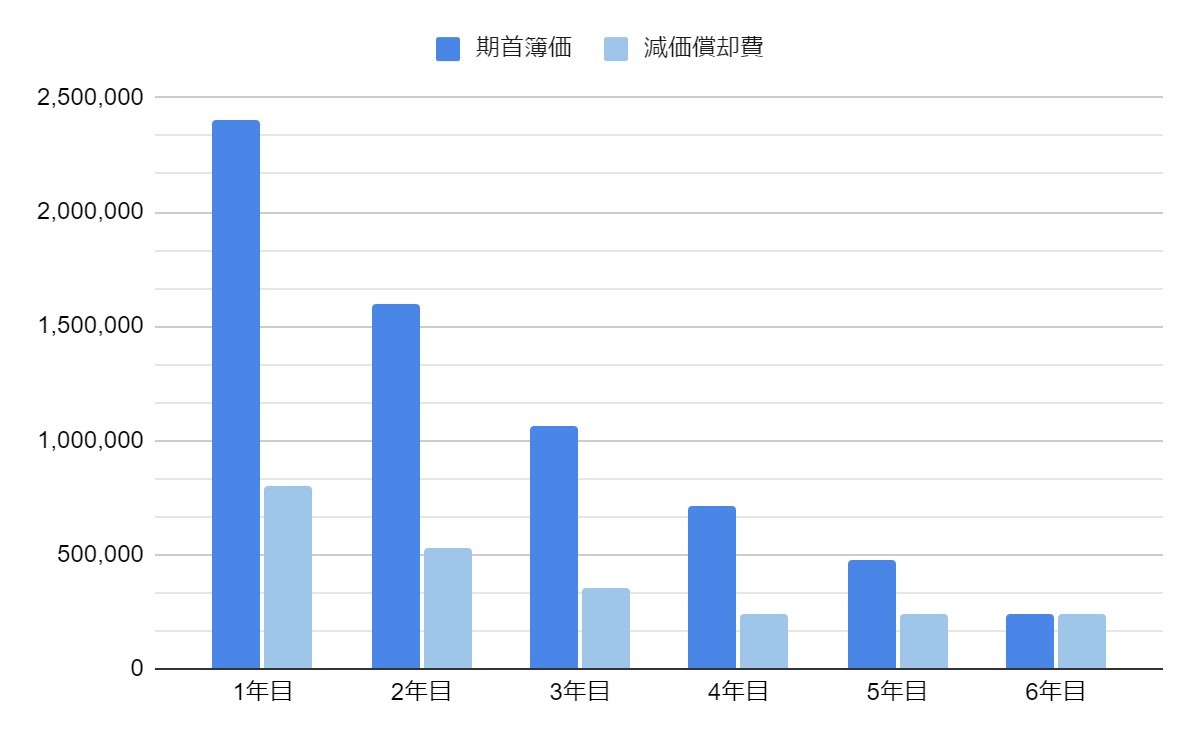

定率法

定率法で計算する際には、注意点があります。それは算出した減価償却費が「償却保証額(取得価額保証率)」を下回った場合は、その年度から終了年までは「改定償却率」を使って計算するという点です。

今回のシミュレーションの場合、下記の通りです。

償却率:0.333

改定償却率:0.334

償却保障額:237,864円=2,400,000円×0.09911

| 減価償却費 | 計算式 | |

|---|---|---|

| 1年目 | 799,200円 | 2,400,000×0.333 |

|

2年目 |

533,066円 | 1,600,800×0.333 |

| 3年目 | 355,555円 | 1,067,734×0.333 |

| 4年目 | 237,867円 | 712,179×0.334 |

| 5年目 | 237,867円 | 712,179×0.334 |

| 6年目 | 236,444円 | 236,445-1 |

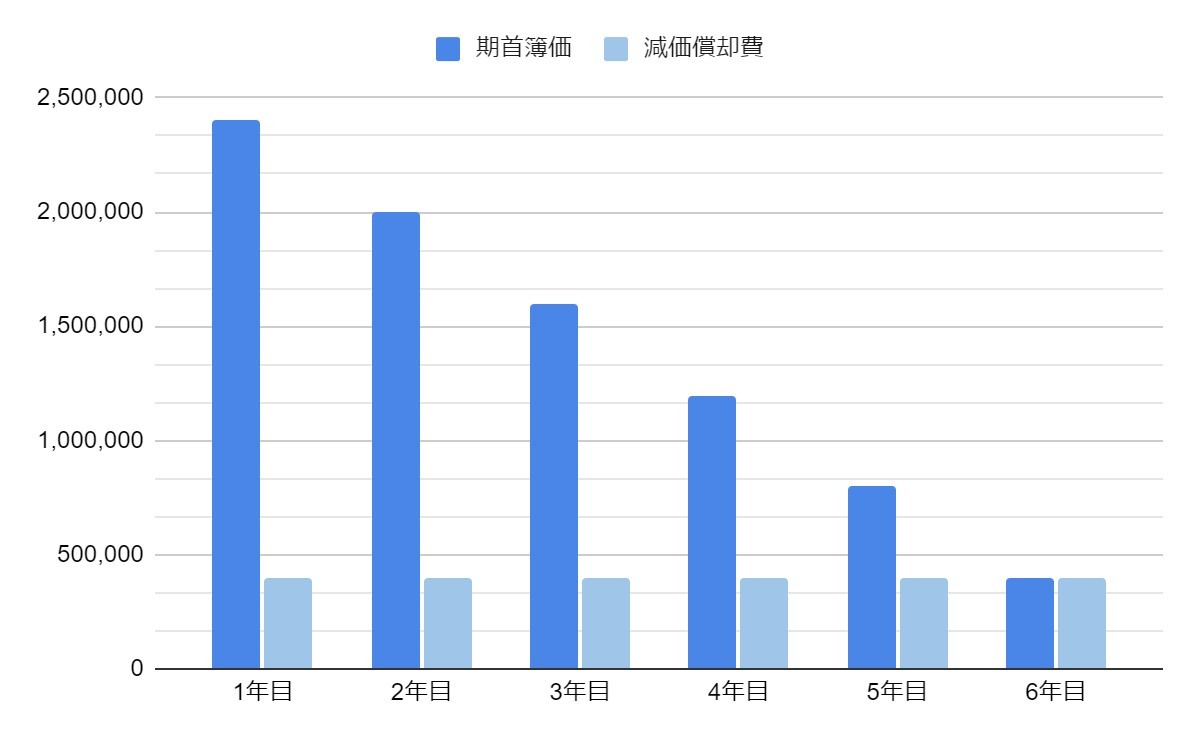

定額法

基本的には毎年一定額で減価償却していきます。

ただし最終年の減価償却では、定額の減価償却費から残った資産の価値に対し、1円分を差し引いて計上することになります。

今回のシミュレーションの場合、下記の通りです。

償却率:0.167

| 減価償却費 | 計算式 | |

|---|---|---|

| 1年目 | 400,800円 | 2,400,000×0.167 |

|

2年目 |

400,800円 | 2,400,000×0.167 |

| 3年目 | 400,800円 | 2,400,000×0.167 |

| 4年目 | 400,800円 | 2,400,000×0.167 |

| 5年目 | 400,800円 | 2,400,000×0.167 |

| 6年目 | 395,999円 | 396,000-1 |

新車と中古車ではどっちがおトク?

前章までは、基本的に新車を想定して説明してきましたが、実は新車と中古車では耐用年数が異なります。

中古車の場合、耐用年数は省令で定められた法定耐用年数ではなく、使用可能期間として見積もられる年数を計算に使用します。ただし、見積もりが困難な場合は、簡便法によることができます。

一般的には、簡便法によることが多いです。簡便法の場合、法定耐用年数を全部経過しているか否か、どのくらいの期間を経過しているかによって計算方法が2通りに分かれます。

※1年未満の端数は切り捨て、2年未満となる場合は、耐用年数を2年とします。

実際新車と中古車はどちらがおトクなのかを詳しく見ていきましょう。

耐用年数を超えている場合

耐用年数=法定耐用年数×20%

例えば、6年落ち以上の中古車(一般用の普通乗用車)の場合は、下記の通りです。

6年(法定耐用年数)×20%=1.2年

計算結果は、1.2年となりましたが、2年以内のため「2年」とみなされます。

よって、耐用年数は2年です。

耐用年数を超えていない場合

耐用年数=(法定耐用年数-購入時までの経過期間)+(購入時までの経過期間×20%)

例えば、2年落ちの中古車(一般用の普通乗用車)を購入した場合、次のように計算します。

6年(法定耐用年数)-2年+2×20%=4.4年

1年未満の端数は切り捨てすることになっているので、耐用年数は4年となります。

〇年落ちとは?

中古車には、3年落ち、5年落ちなどといったように、「○年落ち」という言葉があります。この「○年落ち」とは、その車の初度登録からの経過年数を表す言葉です。

中古車の情報を確認する際、出てくる可能性がある考え方ですので、ぜひ覚えておいてください。

4年落ちの中古車がおトク

理由は大きく分けて、2点あります。

1点目は、4年落ち以上の車なら1年で全額償却できるためです(ただし、期首月に購入した場合に限ります。)。

減価償却費は、耐用年数が短ければ短いほど経費として処理可能な金額が大きくなります。

2点目は、より新しい状態の車の方が一般的に故障しづらいためです。

上記2点が、費用面や使用面から新車と比べて4年落ちの中古車がおトクと言われる理由です。

減価償却に大きく関わる購入タイミングと購入方法

本章までは期首に現金で車を購入する前提で、説明してきました。

しかし、購入タイミングや購入方法によっては、どれだけ何が経費計上できるかが変わってきます。そのため最後に減価償却に大きく関わる2点をお伝えします。

購入タイミング

1つ目は、購入タイミングです。中古車の耐用年数を計算する際、購入時までの経過期間を確認する必要があります。減価償却は一括で経費として計上することはできず、月割り計算して計上します。

そのため、期首に自動車を購入すれば12ヶ月分を減価償却費として計上できます。

一方で決算月が3月の中、2月に自動車を購入すると、1ヶ月分しか償却対象となりません。減価償却は使用開始日からカウントされますので、購入を決算月の翌月に合わせると購入した年度内に経費を多く計上できます。

購入方法

2つ目は、購入方法です。

ローンで購入した場合、元本部分に関しては減価償却のみ対象となり、ローンの返済額は経費計上できません。ただし元本返済分に上乗せされる支払利息に関しては、経費として計上することが可能です。

またリース契約の場合、車の所有権はリース会社にあり、契約者はリース会社から貸与されているため、固定資産としては扱われず減価償却は不要です。

毎月のリース料を経費計上するため、リース期間中、均等に経費が発生します。そのため、定額法と同じような効果が期待できます。リース契約の期間は普通車であれば通常5年であるため、自動車の価格が5年間均等に償却されていくようなイメージです。

購入とリースでは費用面以外でも異なりますが、社用車を購入するかリースにするかは、費用面だけでなくメンテナンスやその他業務等も含めて考慮することをおすすめします。

まとめ

会社で自動車を購入すると固定資産となるため、減価償却の対象となり、経費計上できます。計算方法は定率法と定額法の2種類がありますが、法人の場合は原則定率法での処理となります。

もし定額法での処理を希望する場合は、税務署へ申請が必要なため、ご注意ください。

そして、自動車の種類や購入タイミング、購入方法によっては、想定していた金額を経費計上できないことがあるため、減価償却の観点から慎重に検討する必要があります。

とは言え、自分たちだけで考えるのは難しい場合も多いかと思います。その際は、税理士などの専門家に相談して、自社に合った条件や購入タイミングを考えて購入計画を立てましょう。

最近注目されている車両管理システム

「Bqey」をご存知ですか?

Bqeyは「使い勝手満足度92.3%」とお客様の満足度が非常に高い車両管理システムです。

- 煩雑になりがちな社用車の予約が簡単にできる

- アルコールチェック記録など、義務化で増える業務を簡略化

- 日報類を全てデジタルで完結し、ぺーパーレス化を促進

など、車の管理者とドライバー双方の負担を軽減し、業務効率を改善できる機能が充実しています。

社用車に関する課題を「Bqey」で解決します。Bqeyについて知りたい方は、是非こちらから資料をダウンロードしてください。